Tesla a présenté dans la nuit de mercredi ses résultats financiers pour le troisième trimestre 2024 et la conséquence directe a été un regain de son action, qui avait chuté de plus de 8 % suite à l’événement qui présentait le Robotaxi et ses intentions en matière de conduite autonome. Après être resté stable pendant deux semaines, le cours de TSLA a bondi d’environ 9 % lors de la présentation de ces résultats et a continué d’augmenter ces deux derniers jours. Résultat, l’action est repassée au-dessus des 250 $, un niveau qu’elle a rarement dépassé en 2024.

Comment Tesla a pu rassurer à ce point les actionnaires ? Si son chiffre d’affaires de 25,18 milliards de dollars n’a pas tout à fait atteint les attentes des analystes, ses bénéfices augmentent de nouveau (2,17 milliards, 17 % de mieux que l’an dernier) après le deuxième trimestre compliqué de ce côté. Le constructeur exclusivement électrique a même fait mieux que ce que les observateurs attendaient, ce qui a manifestement convaincu les marchés financiers. Si on regarde le détail, c’est probablement la marge en nette hausse de nouveau qui a rassuré les investisseurs, davantage que le nombre de voitures vendues.

Pendant quelques années, Tesla se distinguait en effet de la concurrence notamment historique par des marges jamais vues dans l’industrie automobile, du moins pas sur les gros volumes visés par l’entreprise. Alors qu’elle frôlait les 30 % au début de l’année 2022, la marge avait chuté à 5,5 % sur les trois premiers mois de cette année. Sans revenir aux excellents niveaux historiques, elle est de 10,8 % sur ce trimestre, ce qui est notamment lié à une réduction des coûts de production sur les véhicules de l’Américain. Les 443 668 Model 3 et Model Y, ainsi que les 26 128 autres voitures produites sur le trimestre ont affiché un coût de revient de 35 100 $.

C’est un record historique pour Tesla, qui continue trimestre après trimestre de réduire ses coûts de production en faisant des économies d’échelle et en développant ses propres technologies au maximum. À titre de comparaison, ce coût de revient était à plus de 39 500 $ fin 2022 et il n’a cessé de baisser depuis. Comme les prix des voitures n’a pas baissé dans les mêmes proportions, l’entreprise d’Elon Musk parvient ainsi à remonter la pente de la marge. Elle annonce aussi son intention de poursuivre la baisse de cette valeur à l’avenir, notamment avec des modèles vendus moins chers attendus pour l’année prochaine.

On parle sans doute de la mythique « Model 2 », la voiture à 25 000 $ promise par le milliardaire en 2020, même s’il ne faut sans doute plus s’attendre à un prix aussi bas. Au printemps, Tesla avait annoncé un changement de plan, en repartant sur la base partagée des Model 3 et Model Y pour économiser les coûts et accélérer le calendrier. On n’a rien appris de plus lors de la présentation de ces résultats, ni rien vu évidemment. Elon Musk a vaguement évoqué le Roadster présenté en 2017 et qui est toujours dans les plans avec une sortie prévue l’année prochaine, une rengaine que l’on a déjà entendue tant de fois qu’il est bien difficile d’y apporter le moindre crédit.

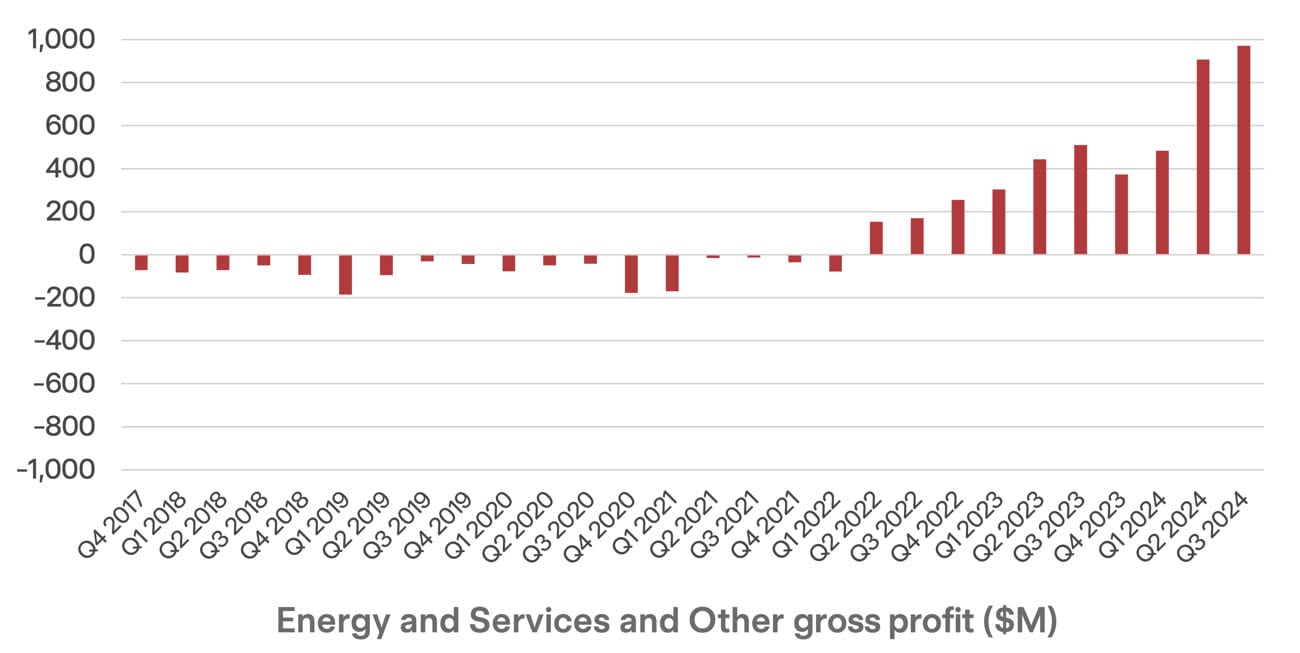

En observant d’encore plus près les résultats financiers, on peut noter de nouvelles tendances, en particulier la hausse significative de la catégorie « énergie, services et autres », volontairement floue. Ses bénéfices ont augmenté de 90 % par rapport à l’an dernier, un joli succès que Tesla attribue à trois sources : la vente d’énergie des Superchargeurs, les meilleures marges de ses centres de service et la vente de pièces détachées et autres accessoires. Comme le note Electrek, Elon Musk a longtemps promis que le réseau de Superchargeurs tout comme la maintenance ne devaient pas servir à générer des profits, mais cette époque semble bel et bien révolue.

Même si cette catégorie ne représente pas encore la principale source de ses bénéfices, son augmentation constante semble indiquer que les services pourraient devenir un pilier de la croissance chez Tesla. Voilà qui rappelle fort une situation que l’on connaît bien du côté d’Apple et qui semble logique : le parc de voitures Tesla grandissant, les Superchargeurs installés en grand nombre sont de plus en plus sollicités et finissent par devenir rentables, tandis que le nombre de demandes auprès des centres de service est croissant. Espérons que cela n’incite pas le constructeur à augmenter encore plus ses prix, déjà notoirement élevés sur les pièces détachées, au détriment des clients.

Notons pour finir que ces revenus de service sont aussi liés à la branche énergie de l’entreprise, qui continue de connaître une croissance importante, contrairement à la production de véhicules individuels. Ses « Megapacks », énormes batteries dédiées au stockage de l’énergie sur les réseaux publics, se vendent comme des petits pains et après l’usine américaine de Lathrop en Californie qui parvient à en produire 200 par semaine, on attend l’ouverture au premier trimestre 2025 de la ligne de production à Shanghai.

À côté de cela, Tesla n’a plus vraiment prévu d’ouvrir de nouvelles usines pour ses voitures et annonce dans ses résultats un retour à la croissance en 2025, grâce aux nouveaux modèles moins chers principalement. Le constructeur évoque ainsi une hausse de 50 % par rapport au niveau de 2023, qui devrait aussi être celui de 2024 donc, soit une utilisation optimale de la capacité actuelle de ses usines.